Как распределить личный бюджет или метод кувшинов

Содержание:

- Шаг 1.Составить список всех расходов

- Структура семейного бюджета

- Памятка: на чем еще можно экономить семейный бюджет?

- Пересмотрите свои расходы и доходы

- Часть 1. 3+ простые методики

- Инструменты для ежемесячного планирования бюджета

- Как рассчитать бюджет для нового бизнеса

- Независимый семейный бюджет

- Определите свои потребности и финансовые цели

- Учет доходов и расходов предприятия

- Спорный вопрос во многих семьях – иметь общий кошелёк или раздельные? Ваше мнение по этому поводу.

- Шаблон Excel для домашней бухгалтерии

- Доход семьи, что это такое?

- Сами по себе

- Расскажите об основных принципах планирования семейного бюджета?

Шаг 1.Составить список всех расходов

Для начала нужно составить список всех расходов семьи — в этом списке должно быть всё, на что семья тратит деньги. На этом этапе не нужно исключать какие-то категории, пока задача — записать.

В списке обязательно нужно учесть расходы на развлечения и пожелания каждого. Если кажется, что муж тратит целое состояние на стики для айкоса, а жена — на парикмахера, ну и что, это их дело. Расходы на детей и домашних животных тоже в список.

Чем точнее записано, на что уходят деньги, тем точнее потом можно планировать семейный бюджет.

Возможно, вам поможет наш список. Чтобы пользоваться табличкой, нажмите в верхнем меню Файл — Создать копию, копия с полными правами на редактирование появится на вашем гугл-диске

Затем нужно указать, сколько денег уходит на каждую статью расходов. Здесь два пути:

- прикинуть примерно и в следующем месяце скорректировать;

- записывать расходы за 1 – 3 месяца, а потом вывести средние суммы.

Если оказывается, что на какую-то категорию уходит слишком много денег, не надо пока уменьшать сумму. Просто фиксируем, что есть.

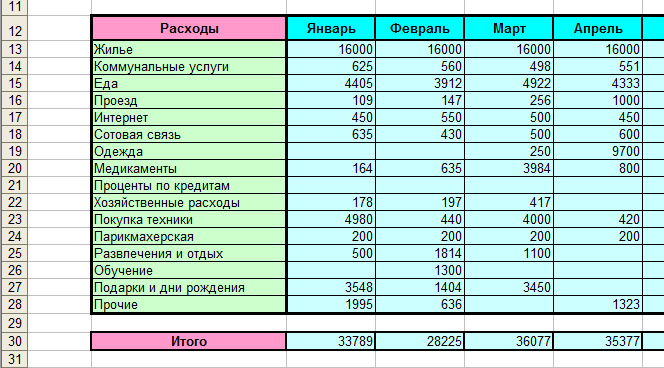

В табличке — общие расходы по каждой категории

Всё записали, удивились и переходим к распределению расходов.

Структура семейного бюджета

Две главные составляющие финансового плана – это доходы и расходы.

Источниками доходной части являются:

- Доходы от предпринимательской деятельности;

- Заработная плата;

- Кредиты и займы;

- Пенсии и стипендии;

- Доходы от акций, облигаций и иных ценных бумаг;

- Доходы от сдачи недвижимости в аренду;

- Выплаты и льготы из общественных организаций.

Расходная часть включает в себя следующие пункты:

- Питание;

- Жилье;

- Транспорт;

- Домашние животные;

- Выплаты долгов;

- Создание резервов;

- Одежда;

- Мебель и домашняя утварь;

- Вредные привычки;

- Медицинское обслуживание;

- Образование;

- Досуг и развлечения;

- Путешествия;

- Налоги;

- Непредвиденные издержки;

Представленные таблицы помогут получить общее

представление об основных структурных элементах бюджета

Пример таблицы в части доходов

Пример таблицы в части расходов

Пример таблицы с итогами

Памятка: на чем еще можно экономить семейный бюджет?

Есть много способов, как сэкономить деньги и научиться правильно вести семейный бюджет. Причем — без потери в качестве жизни. В этой части статьи собраны реальные советы, как правильно это делать на практике.

Как экономить на еде и хорошо питаться?

- Составьте меню на одну-две недели. Купите необходимые продукты в гипермаркете или на оптовом рынке, где цены ниже. Старайтесь минимально ходить в магазины у дома – обычно там все стоит дороже.

- Во многих городах есть небольшие магазинчики местных производителей. Зачастую там можно покупать более дешевые и качественные продукты без сетевых наценок. Это касается молочных продуктов, мяса, фруктов и овощей.

- Не введитесь на маркетинг. Более дорогие продукты не всегда лучше по составу. Выбирайте товары и марки, которые обладают оптимальным соотношением цены и качества.

- Покупайте сезонные продукты вашего региона. В сезон цены ниже, пользы больше.

- Ходите в магазины со своими пакетами. Во-первых, это лучше для экологии. Во-вторых, дешевле, так как многие магазины делают высокие наценки на пакеты.

- Делайте заготовки. Это не только соление огурцов и заготовка варенья. В сезон покупайте овощи, зелень, ягоды. Нарезайте порционно и замораживайте, используйте для этого специальные пакеты или контейнеры, чтобы запахи не перемешивались. При термической обработке они восстанавливают свойства и качества и не отличаются от свежих.

- Не готовьте слишком много. Одно блюдо должно быть съедено за пару дней. Если оно задержится, то на третий день вы захотите «что-нибудь вкусненькое» – это незапланированная трата, а приготовленное блюдо на следующий день будет в мусорном ведре.

- Поищите у родителей в шкафах орешницы, вафельницы, формы для печенья. Если ничего не нашли, испеките пирог с яблоками или калачи на сметане. Это только кажется сложно и долго. Времени с учетом выпечки уйдет не более часа, после этого никто из домочадцев не захочет печеньки из магазина, а уж польза и экономия семейного бюджета здесь очевидна.

-

Если не умеете – научитесь готовить. Берите еду и напитки с собой на работу, в дорогу или на прогулку, не покупайте готовые. Это дешевле и полезнее.

Как правильно экономить семейный бюджет на развлечениях?

- Если вы любите встречаться с друзьями, договоритесь приглашать друг друга в гости, а в кафе ходить только по праздникам. Организуя у себя вечеринку, вы сэкономите деньги и проведете время весело.

- Следите за открытием новых кафе и клубов. В первые дни после открытия они предлагают скидки и бонусы. Также жива тема с купонами.

- Не ходите сразу на премьеры. Подождите несколько дней, и билеты станут дешевле. Также есть сеансы, на которые традиционно билеты продаются недорого.

- На концерты билеты можно покупать заранее. Так получится намного дешевле.

-

Если вы любите читать, покупайте электронные книги. Они стоят дешевле. Если вам нравится классика, запишитесь в библиотеку.

Как хорошо отдыхать и путешествовать без больших затрат?

- Покупайте билеты и бронируйте отели заранее.

- Выбирайте недорогие отели, которые находятся рядом с основными экскурсионными маршрутами. Сэкономите деньги на передвижении, и увидите больше интересного.

- Пользуйтесь сайтами, где можно нанять местных гидов. Зачастую это будет стоить дешевле, чем покупка экскурсии в турфирме.

- Не живите в отелях «все включено», если не собираетесь проводить там все свое время.

- Возьмите напрокат велосипед, скутер или машину. Увидите то, что недоступно на экскурсиях, и заплатите меньше.

-

Не ходите в рестораны отелей и кафе на главных улицах. Уйдите подальше от туристических мест, туда, где живут местные.

Пересмотрите свои расходы и доходы

После того, как какое-то время вы следили за своими доходами и расходами, пришло время их пересмотреть. Изучите категории, по которым вы тратите больше всего. Наверняка, вы удивитесь, что так много денег уходит на неочевидные вещи.

«Две основные области, где люди чрезмерно тратят, – это еда и развлечения вроде походов в кино», – объясняет основатель портала Savingfreak.com Пол Мойер, который специализируется на техниках экономии средств.

Проверьте, не тратите ли вы ежемесячно больше, чем зарабатываете. Если это так, не пугайтесь. Это очень распространенная проблема. Что делать в этом случае?

Часть 1. 3+ простые методики

Для начала разберем три предельно простые схемы, которые позволяют очень быстро и без больших затрат времени планировать семейный бюджет. Скорее всего, позднее Вам понадобится больше деталей и возможностей для анализа своего бюджета, тогда можно будет перейти к более развитым инструментам (типа программы ведения семейного бюджета) или разработать на основе этих простых схем более сложную, подходящую под Вашу финансовую ситуацию.

Кстати, авторы этих схем единодушно предлагают сберегать 20% от каждого полученного дохода, так что чем раньше это превратится в финансовую привычку, тем лучше. Еще один момент, в котором они все сходятся: цель состоит в уменьшении доли обязательных (необходимых, насущных) расходов в общей сумме расходов семьи, что позволит повысить уровень жизни.

1.1. Автор книги «The Only Investment Guide You’ll Ever Need» (Единственное руководство по инвестированию, которое когда-либо Вам может понадобится) Эндрю Тобиас предлагает следующее простое и эффективное решение проблемы бюджетирования:

- Шаг 1. Уничтожьте кредитные карты (избавьтесь от кредитов и долгов).

- Шаг 2. Сохраняйте и/или инвестируйте 20% от дохода (никогда не тратьте эти деньги).

- Шаг 3. Живите на оставшиеся 80% в свое удовольствие.

Просто, не так ли? Только помните, сначала откладываем 20%, а только потом тратим, иначе в конце месяца может оказаться, что откладывать совсем нечего. Кстати, если сумма в 20% кажется неподъемной, попробуйте начать с 10% или даже с 5%, чтобы выработать привычку и создать начальный фонд сбережений (резервный фонд семьи). Для усиления этой методики можно также то, что остается после трат в конце месяца, также добавлять в резервный фонд.

1.2. В книге «All Your Worth: The Ultimate Lifetime Money Plan» (Все ваше благосостояние: главный денежный план на всю жизнь) авторы утверждают, что для того чтобы достичь финансового успеха, необходимо держать три области «приложения» Ваших финансов в сбалансированном состоянии. Поэтому они предлагают разделить общий доход на три части:

- 50% пустить на необходимые вещи (продукты, аренда, транспорт, страховка, основная одежда и т.п.)

- 30% пустить на желанные вещи (кабельное телевидение, модная одежда, украшения, походы в ресторан, билеты в театр, книги, хобби и т.п.)

- 20% пустить на сбережения (в том числе на погашение долгов).

Таким образом, Вы одновременно и сберегаете довольно большую сумму (попутно избавляетесь от долгов, если они есть), и живете в свое удовольствие (30% от доходов на развлечения и приятности). Не факт, что при текущем уровне доходов и расходов Ваша семья может легко «вписаться» в эту схему, но можно рассматривать ее как некий идеал.

1.3. Правило 60%, которое предложил автор статей на сайте MSN Money, Ричард Дженкинс. Мы уже говорили об этой схеме в статье о . Вкратце, Дженкинс предлагает совокупный доход поделить на 5 частей, из которых порядка 60% уходит на текущие расходы.

- Текущие расходы – 60%.

- Пенсионные накопления – 10%.

- Долгосрочные покупки и выплаты – 10%.

- Нерегулярные расходы – 10%.

- Развлечения – 10%.

Более подробно о методе 60% и других способах составления бюджета в конвертах можно прочитать в статье Составляем семейный бюджет: метод конвертов и его вариации.

Инструменты для ежемесячного планирования бюджета

Когда вы приступаете к планированию семейного бюджета, вы можете испытывать сомнения, как правильно начать это делать, а также испытывать дискомфорт от обилия информации, которую необходимо занести в бюджет.

В этом разделе я предложу вам инструменты, которые вам помогут преодолеть эти сложности. Их немного, но все они очень эффективны:

- Таблица семейного бюджета

- Приложение Coinkeeper

- Приложение “Дзен-мани”

1) Таблица семейного бюджета

Специально для вас я создал таблицу семейного бюджета. Вы можете распечатать шаблон на принтере и закрепить его над рабочим столом или на холодильнике.

Этот инструмент идеален для вас, если вы любите работать с ручкой и бумагой.

Шаблон очень простой в использовании. При этом он очень наглядный. Вы сразу будете видеть, с чего нужно начинать, как заполнять таблицу, и что происходит с вашими деньгами в течение месяца.

Таблица семейного бюджета

Таблица семейного бюджета

Получите шаблон бесплатно по этой ссылке.

После того, как вы загрузите шаблон, распечатайте его, затем, в начале нового месяца, запишите в поля “ДОХОД 1”, “ДОХОД 2” и “ДОХОД 3” все ваши доходы, сложите их и запишите полученную сумму в поле “ВЕСЬ ДОХОД”.

Далее запишите в желтый блок, сколько вы планируете отложить денег на свои средне- и долгосрочные финансовые цели. Если вы не знаете, чего хотите, вы можете начать с суммы 10% от величины дохода для создания вашей финансовой подушки безопасности.

После этого обозначьте в красном блоке таблицы все обязательные платежи и расходы, такие как коммунальная плата, кредиты, продукты питания, транспорт. Напротив каждой категории расходов необходимо заполнить поле “ПО ПЛАНУ” – сколько вы планируете потратить в течение месяца. Если вы сомневаетесь, что сможете вместиться в указанную сумму, то напишите с запасом – лучше не добрать до лимита и отложить разницу, чем потратить больше и переживать об этом.

После того как вы заполните “ВЕСЬ ДОХОД”, “ОТЛОЖЕНО” и “ПЛАТЕЖИ”, вы поймете, сколько денег у вас останется на месяц. Это та сумма, которой вы можете свободно распоряжаться. Если вы вышли за ваш доход, то есть получили отрицательное значение, вам необходимо пересмотреть ваши постоянные расходы, то есть красный блок “ПЛАТЕЖИ”.

2) Приложение Coinkeeper

Мобильное приложение Coinkeeper (iOS, Android) – отличный инструмент для контроля расходов в течение месяца. Оно помогает осуществлять планирование семейного бюджета на экране смартфона. Вот как оно выглядит

Планирование семейного бюджета с помощью Coinkeeper 3

Планирование семейного бюджета с помощью Coinkeeper 3

Синие монетки в первой строчке – это ваши источники дохода. Следующая строчка с золотистыми монетками – это ваши текущие счета или кошельки. Ниже в виде зеленых, желтых и красных монеток расположены категории расходов.

Когда вы оплачиваете счета или совершаете покупки, вы перетягиваете пальцем одну монетку на другую и указываете сумму. Я рекомендую начинать месяц с оплаты обязательных счетов, тогда будет видно, сколько денег у вас осталось. Кроме того, в каждой категории вы можете указать лимит трат на месяц.

Взгляните еще раз на скриншот. Под монеткой “Продукты” указана цифра 8901 ₽ – это объем расходов в данной категории к текущему моменту. Еще ниже расположена цифра 17000 ₽ – это лимит трат по данной категории в месяц, который задает пользователь. По мере приближения к этому лимиту приложение будет вас предупреждать, окрашивая монетку в желтый цвет, если вы тратите слишком много, и в красный, если вы вышли за лимит (как с категорией “Машина” на скриншоте).

3) Приложение “Дзен-мани”

“Дзен-мани” – еще одно хорошее мобильное приложение для того, чтобы вести и планировать семейный бюджет (iOS, Android). Вот как оно выглядит

Планирование семейного бюджета с помощью “Дзен-мани”

Планирование семейного бюджета с помощью “Дзен-мани”

В приложении “Дзен-мани” введение операций осуществляется не перетаскивающем монеток, а нажатием на красный кружок с плюсом. В целом же принцип работы тот же: сначала вы указываете размер дохода, затем – указываете месячные лимиты по категориям и начинаете заносить расходы.

“Дзен-мани” имеет более широкую функциональность по сравнению с Coinkeeper: приложение помогает вести бюджет по правилу 50/20/30 (в том числе, пользователь может сам установить пропорции) и позволяет установить лимит трат на день, а не только на месяц.

На самом деле мобильных приложений для ведения бюджета множество, Coinkeeper и “Дзен-мани” я рекомендую не только за их удобство и современный дизайн, но и по той причине, что если вы решите их купить, сделать это можно единовременным платежом, то есть вам не нужно платить за подписку.

Как рассчитать бюджет для нового бизнеса

Что делать, если у вас нет даже этих показателей, например, вы недавно начали вести бизнес или придумали стартап и хотите протестировать его MVP (минимально жизнеспособный продукт)? В таком случае нужно параллельно заняться исследованием похожих или конкурентных проектов и расчетом такой экономики «в вакууме». То есть необходимо составить простой бизнес-план на небольшой период (1-3 месяца).

Исследование поможет понять средние по рынку показатели конверсии, которые затем можно будет использовать для расчетов в уже знакомой таблице.

Чтобы правильно рассчитать бюджет, вы должны думать не о том, сколько денег нужно на рекламу, а сколько необходимо получить продаж с этого канала для стабильного роста бизнеса. Набирая статистику по сезонности, оптимизируя показатели конверсии, себестоимость и прочие расходы, вы сможете делать бизнес стабильнее, а планирование бюджета — более точным и прикладным.

Независимый семейный бюджет

При подобном образце семейного бюджета в семье все распоряжаются своими заработками на свой суд. Эта модель подойдет тем, у кого равный доход, если жизнь вместе только началась, а также тем, для кого важна независимость.

Если появляется требование покрытия общих трат, то пара «складывается». Но поскольку это случается ситуативно, а не постоянно, нередко общие затраты оплачиваются за средства того, у кого на тот момент деньги наличествуют. В итоге и ссоры.

Сначала паре требуется сесть и поговорить

Им важно рассчитать сумму расходов и поделить на 2. Кроме того, этим же образом требуется поступать с серьезными покупками

При этом, пусть, как и ранее, оплачивает тот, у кого в тот момент имеются средства, но тогда у второго растет «долг», он «погасится» новыми общими расходами.

Определите свои потребности и финансовые цели

Вам обязательно нужно определить, какие ваши главные потребности. Это вещи, без которых вы просто не сможете жить. Новый телевизор, например, совершенно не попадает в эту категорию.

Вы должны убедиться, что ваш бюджет в первую очередь покрывает такие вещи как еда, жильё и одежда, а также транспорт до работы. Также подсчитаете, сколько вы платите по своим различным обязательствам и счетам. Нужно убедиться, что сделаны платежи по кредитам, по жилищно-коммунальным услугам и другим важным видам обязательств.

Вы должны также понять, каковы ваши финансовые цели

Если вы хотите создать финансовый запас на чёрный день или накопить побольше на пенсии, важно, чтобы в бюджете эти цели учитывались. У каждого человека свои финансовые цели в зависимости от их финансового положения и желаний

Свои финансовые цели стоит добавить в бюджет.

Учет доходов и расходов предприятия

В России существует два метода учета доходов и расходов. Первый из них, называемый кассовым, характеризуется отражением финансовых операций по фактическому поступлению денежных средств. При учете поступлений и затрат методом начисления операции фиксируются в момент их совершения, независимо от внесения оплаты или получения дохода.

Принципы учета доходов и расходов

Учет доходов и расходов предприятия основывается на следующих принципах:

- Объективности. Финансовые операции фиксируются в рублях и носят объективный характер.

- Двойной записи. В бухгалтерском учете операции принято отражать одновременно в дебете и кредите.

- Начисления и соответствия. Доходы или расходы должны соответствовать друг другу и отражаться в момент их образования.

- Непрерывности. Учет поступлений и затрат ведется с момента образования фирмы до ее ликвидации.

Налоговый учет доходов и расходов характеризуется принципами обоснованности, последовательности и равномерности.

Алгоритм

В бухгалтерском учете доходы и расходы отражаются методом двойной записи. Операции фиксируются при помощи проводок. Для фиксации поступлений или затрат, связанных с основной деятельностью фирмы, применяют счет 90, который именуется «Продажи». В зависимости от конкретного типа операций, к нему могут открываться субсчета. Иные издержки и поступления учитывают на счете 91 «Прочие доходы и расходы».

С целью ведения эффективного учета, предприятия зачастую используют специальные программы. Одной из самых популярных является 1С-Предприятие. Однако небольшие компании предпочитают не приобретать дорогостоящее программное обеспечение и пользуются подручными средствами, например, стандартным Excel.

Таблица для ведения доходов и расходов в Excel

Для того, чтобы организовать ведение затрат и поступлений в Excel, необходимо составить таблицу и прописать формулы. За основу можно взять Книгу учета доходов и расходов для ООО и ИП на УСН, утвержденную на законодательном уровне.

Процесс составления таблицы доходов и расходов в Excel

Процесс составления таблицы доходов и расходов в Excel заключается в последовательном совершении нескольких шагов. В первую очередь, необходимо определиться с формой таблицы. Можно использовать утвержденный Минфином первый раздел книги учета доходов и расходов:

Данная таблица предназначена для последовательного учета финансовых операций. В момент поступления средств или их расходования в соответствующей строке отражается дата, содержание, а сумма прописывается в столбце с одноименным названием результата (доход или расход).

Для удобства, таблицы учета доходов и расходов можно разделить. В первой отражать только те операции, которые связаны с поступлениями, а во второй – с затратами.

Если на предприятии часто совершаются схожие операции, на отдельном листе Excel рекомендуется создать справочник с их наименованиями. Это поможет сгруппировать доходы и расходы в момент формирования отчетности.

Как создать сводную таблицу учета расходов и доходов в Excel

После создания таблицы первичного учета доходов и расходов предприятия, на следующем листе можно сформировать сводную ведомость. В первую очередь, запускаем программу. Выделяем область будущей таблицы. Для этого зажимаем левую кнопку мыши, выбираем нужное количество строк и столбцов, затем кликаем по значку «Границы» и нажимаем «Все границы».

Далее, потребуется заполнить таблицу. Вводим анализируемые параметры, а столбцы называем месяцами. Последнюю строку именуют «Всего», а столбец — «Итого».

Чтобы программа сама подсчитывала итог, стоит прописать формулы. Для этого выделяем окно, где будет отражаться результат, кликаем по значку «Автосумма», выделяем область, которую нужно посчитать. Аналогичным методом производим манипуляции с другими столбцами и строками.

Как заполнять таблицу учета расходов и доходов

После правильного оформления таблицы учета расходов и доходов, достаточно вводить наименование операции и сумму. Программа сама посчитает конечный результат.

Справочник необходим для того, чтобы каждый раз не писать наименование операции. При его наличии достаточно кликнуть по полю правой кнопкой мыши и найти «Выбрать из раскрывающегося списка».

Если связать между собой информацию на разных листах Excel, при отражении операции на одной странице результат будет выводиться во всех таблицах, например, в сводной.

Спорный вопрос во многих семьях – иметь общий кошелёк или раздельные? Ваше мнение по этому поводу.

Ещё недавно модель ведения семейного бюджета практически во всех семьях была одинакова: муж отдавал зарплату жене, а она уже распределяла, как её потратить.

Сегодня многое поменялось. В некоторых семьях нередко встречаются случаи раздельного ведения бюджета. Есть модель семьи, когда муж зарабатывает, а женщина занимается хозяйством и детьми. Бывает и наоборот.

Я думаю, что здесь вопрос больше не с точки зрения финансов. Это скорее вопрос психологии отношений. Какую изначально роль каждый из партнёров друг для друга выбирает и играет. Главное, чтобы у обоих в этом было согласие. Чтобы оба партнёра были согласны на те роли, которые они друг для друга определили.

Конечно, есть плюсы и минусы во всех вариантах. Если финансы находятся в распоряжении одного партнёра, то второй становится финансово зависимым от первого, и это одно из таких отягощающих обстоятельств для большинства женщин с детьми

При раздельном ведении учёта важно понимать, что значит «раздельный» и что именно мы разделяем. Если бюджет раздельный, потому что люди друг другу не доверяют и разделяют деньги по принципу «не лезь, это моё, я не хочу иметь с тобой ничего общего», мы опять же упираемся в психологию отношений

Как психолог считаю, что вопрос «иметь общий кошелёк или раздельный», это вопрос определённых ценностей, которые люди вкладывают в свои отношения: зачем мы вместе, и к чему мы идем.

Шаблон Excel для домашней бухгалтерии

Когда три года назад возникла необходимость вести учет доходов и расходов семейного бюджета, я перепробовал массу специализированных программ. В каждой находились какие-то изъяны, недочеты, и даже дизайнерские недоделки. После долгих и безуспешных поисков того, что мне было нужно, было решено организовать требуемое на базе шаблона Excel. Его функционал позволяет покрыть большую часть основных требований по ведению домашней бухгалтерии, а при необходимости – строить наглядные графики и дописывать собственные модули анализа.

Данный шаблон не претендует на 100% охват всей задачи, но может послужить хорошей базой для тех, кто решит пойти данным путем.

Единственное, о чем сразу хочется предупредить – для работы с данным шаблоном требуется большое пространство рабочего стола, поэтому желателен монитор 22” или больше. Поскольку файл проектировался с расчетом на удобство и отсутствие прокрутки. Это позволяет уместить данные за целый год на одном листе.

Содержимое является интуитивно понятным, но, тем не менее, бегло пробежимся по основным моментам.

При открытии файла рабочее поле делится на три большие части. Верхняя часть предназначена для ведения всех доходов. Иными словами, это те финансовые объемы, которыми мы можем распоряжаться. Нижняя, самая большая – для фиксации всех расходов. Они разбиты на основные подгруппы для удобства анализа. Справа находится блок автосуммирования итогов, чем больше заполнена таблица – тем более информативны ее данные.

Каждый вид дохода или расхода находится в строках. Столбцы разбивают поля ввода по месяцам. Например, возьмем блок данных с доходами.

Что уж там скрывать, многие получают «серые» или вообще «черные» зарплаты. Кто-то может похвастаться «белой». Для иного основную часть дохода могут составлять подработки. Поэтому, для более объективного анализа своих источников дохода выделены четыре основных пункта

Не важно, одна ячейка в дальнейшем будет заполняться или все сразу – все равно в поле «итого» будет подсчитана правильная сумма

Расходы я постарался разбить на группы, которые были бы универсальными и подходящими для большинства людей, начавших использовать этот файл. Насколько это удалось – судить Вам. В любом случае, добавление требуемой строки с индивидуальной статьей расхода не займет много времени. Например, я сам не курю, но подсевшие на эту привычку и желающие от нее избавиться, а заодно понять, сколько на нее тратится – могут добавить пункт расхода «Сигареты». Для этого вполне достаточно базовых знаний по Excel и сейчас я не стану их касаться.

Как и выше, все расходы суммируются по месяцам в итоговой строке – это и есть та общая сумма, которая уходит у нас каждый месяц непонятно куда. Благодаря подробному разделению на группы можно легко отслеживать собственные тенденции. Например, у меня в зимние месяцы снижаются расходы на питание где-то на 30%, однако увеличивается тяга к покупке всякой ненужной ерунды.

Еще ниже располагается строка, названная «остаток». Она вычисляется как разность между всеми доходами за месяц и всеми расходами. Именно по ней можно судить, сколько денег можно откладывать, например, на депозит. Или сколько не хватает, если остаток уходит в минус.

Ну вот, в принципе, и все. Да, забыл пояснить разницу между полями «среднее (мес)» и «среднее (год)» в правом итоговом блоке. Первое, «среднее за месяц» считает средние значения только по тем месяцам, в которых были расходы. Например, Вы за год три раза (в январе, в марте и в сентябре) покупали образовательные курсы. Тогда формула поделит итоговую сумму на три и разместит в ячейке. Это позволяет более точно оценивать свои ежемесячные траты. Ну а второе, «среднее за год», всегда делит итоговую величину на 12, что более точно отражает годовую зависимость. Чем больше разница между ними – тем более нерегулярными являются эти расходы. И так далее.

Скачать файл можно здесь. Буду рад, если это поможет Вам в освоении такой непростой задачи, как ведение домашней бухгалтерии. Успехов и роста доходов!

Доход семьи, что это такое?

Доход семьи – это денежные средства, которые получает семья, причем все вместе взятые члены семьи.

Например, сейчас при пандемии государство выплачивает деньги (пособие) на детей 10 тысяч рублей. Это считается доходом семьи, а не конкретного ребенка.

Доходом семьи можно считать:

- Заработную плату / Премии

- Пособия / Дотации / Алименты

- Стипендии / Пенсии

- Дополнительные выплаты

- Призы и выигрыши

- Помощь от родителей и подарки от них

- Деньги от продажи совместно нажитого имущества

- Доход от бизнеса / Возврат налогов

- Проценты от депозита / Доход от инвестиций / Дивиденды

- Рента / Доход от сдачи в аренду

- Доходы от любого вида индивидуальной деятельности

- Доход от продажи личных вещей / продажи продукции с приусадебного хозяйства

- Пассивный доход

- Наследство

- Гранты

- Льготные поступления от экономии на коммунальных платежах, актуально для пенсионеров

- и прочие поступления

Можно считать, что это все деньги и материальные ценности, которые поступают в распоряжение семьи. Поэтому можно их еще назвать источником доходов, обычно говорят: «Откуда придут деньги?»

На основе этого дохода и составляется бюджет семьи. И расходы будут зависеть тоже от того какие доходы есть в семье.

Как доход, так и расход семьи всегда являются предметом спора в семейных отношениях и разногласий по нему всегда много. Как говорят многие, что «хочется всего и сразу, но бюджет будет трещать по швам». Как правило так считают многие, кто не имеет хорошего пассивного дохода или наследства от родителей…

Сами по себе

Не нужно делать целый список, ведь недостаток есть лишь один – отсутствие семейного единства. Большинство пар, делящих поровну прибыль и расходы, так никогда и не приходят к пониманию слова «семья».

Соединяя доходы, пара соединяет планы на будущее, радости и заботы, неприятности и моменты торжества. Исчезает ощущение конкурентности – теперь не встанет вопрос о том, кто больше зарабатывает или имеет больше влияния.

Живущая с раздельным бюджетом пара меньше взаимодействует друг с другом в плане советов и размышлений. Общие деньги нужно тратить вместе, раздельные можно потратить и не спросив партнера.

В конце концов, вы будете ощущать опору в семье. Попав в неприятность или тяжело заболев, вам не нужно будет брать кредиты или просить у кого-то деньги в долг. Семейный бюджет станет спасением даже в самых сложных ситуациях.

Если вы живете в семье с раздельным бюджетом, задумайтесь о том, что вас могло бы ожидать после развода. Квартира, автомобиль, мебель – все придется опять делить. И зная заранее, кто и сколько вложил во все эти вещи, гораздо проще смириться с расставанием.

Если все покупалось за общие средства, понятий «его» и «моя» нет, ведь все «наше». Именно это «наше» определяет подсознательное восприятие семьи как одного целого или как временного соседства в виду комфортности.

Расскажите об основных принципах планирования семейного бюджета?

Планирование должно быть минимум на год. Для того чтобы семья видела и понимала, к какому результату они придут через год.

В большинстве случаев люди думают, что семейный бюджет – это расходы. Это не совсем так. Необходимо ставить финансовую цель – что мы хотим через год, какое финансовое состояние. И оно выражается не только в сумме трат. Это, в первую очередь, так называемый капитал. Простыми словами: какими средствами вы владеете (денежными и нематериальными активами) за минусом обязательств (если они есть).

В идеале планировать нужно на 5-10-20 лет вперед, и год уже планировать исходя из этой долгосрочной картины. Но если такого плана нет, год – это обязательный горизонт.

У каждой семьи есть ежемесячные базовые расходы, которые практически одинаковы каждый месяц: квартплата, продукты, транспорт, дети, одежда, на себя, домашние животные и т.д.

Из месяца в месяц они обязательны, и эта сумма примерно одинакова. Её нужно определить и знать, что она вот такая. Это и есть некий минимальный доход, который вам нужен. Также у вас есть сезонные расходы, которые возникают раз в полгода или год. Например, поездка в отпуск семьёй может быть разовым крупным расходом, то же самое с празднованием нового года, ТО машины и т.д. Соответственно, это также заранее планируется и расписывается по месяцам. И вы уже знаете заранее, когда именно вам будет необходима эта сумма. В итоге вы имеете картину: сколько в год стоит содержание вашей семьи.

Также вы составляете план доходов по месяцам. И смотрите плановый результат за год в разрезе каждого месяца. Основная задача: чтобы по результатам года у вас был положительный остаток (доходы минус расходы).

Если у вас ноль, это значит, что ваших доходов хватает только на обеспечение вашего проживания, но ничего не накапливается. А значит, ваш капитал не изменился. Богаче вы не стали. Вы не накопили и не отложили ничего.

Следующий принцип – это, собственно, жить по намеченному плану. Одна из глобальных ошибок заключается в том, что человек, даже если и делает план, потом откладывает его в сторонку и продолжает жить как раньше, даже не заглядывая в плановые цифры.

Смысл планирования заключается именно в том, что вы себе определяете бюджет. Это значит, что у вас есть рамки, есть конкретные задачи, есть цель. Вы знаете, что если вы будете тратить в месяц определённую сумму, будете иметь положительный остаток концу месяца. А если вы будете иметь положительный остаток концу месяца, это значит, что у вас будет определённая накопленная сумма к концу года. Это и есть ваш план. Это и есть ваша основная задача.